日本情報クリエイト株式会社は、1996年に宮崎県都城市で設立しました。

創業初期から不動産分野に特化したソフトウェアの開発販売を行い、2010年以降はクラウド版をリリースすることでSaaS企業としての地位を確立しています。

コンテンツ目次

日本情報クリエイトの会社情報

はじめに日本情報クリエイトの会社概要を紹介します。

市場は東証マザーズで、決算月は毎年3月、2019年3月にIPOを実施しました。

日本情報クリエイトの会社概要

| 会社名 | 日本情報クリエイト株式会社 |

| 設立日 | 1994年8月1日 |

| 上場日 | 2020年7月31日 |

| 市場 | マザーズ |

| 証券コード | 4475 |

| 業種 | 情報・通信業 |

| 決算期 | 6月 |

| ホームページアドレス | https://www.n-create.co.jp/ |

| 発行済株式総数 | 13,814,440 (株) |

| 普通株式数 | 13,814,440 (株) |

| 資本金 | 74(百万円) (2020/6現在) 日本基準 |

| 1単元の株式数 | 100(株) |

| 従業員数 | 216 人 |

| 平均年齢 | 36.1 歳 |

| 平均年収 | 4,473 (千円) |

日本情報クリエイトの業績情報

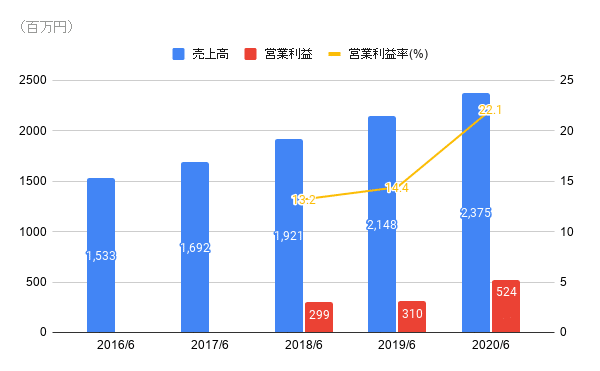

以下は、日本情報クリエイトの売上高と営業利益の推移を表したグラフです。

売上に関しては右肩上りに収益をあげており、順調な推移を示しています。

また、利益に関しては2020年6月期に飛躍的な伸長を見せ、営業利益率も20%超となりました。

SaaSは赤字上場も珍しくありませんが、SaaS企業らしからぬ非常に安定した推移ですね!

以下は、日本情報クリエイトの基本的な業績推移及び従業員数の変動を示した表です。

| 期 (百万円) | 2016/6 | 2017/6 | 2018/6 | 2019/6 | 2020/6 |

| 売上高 | 1,533 | 1,692 | 1,921 | 2,148 | 2,375 |

| 営業利益 | – | – | 299 | 310 | 524 |

| 経常利益 | 201 | 217 | 319 | 379 | 565 |

| 当期純利益 | 137 | 154 | 167 | 233 | 367 |

| 従業員数 | 182人 | 193人 | 201人 | 209人 | 216人 |

日本情報クリエイトのサービスの進化

以下の年表は、日本情報クリエイトのサービスの歴史をフェーズごとに分割した表です。

創業は1995年であり、当初はオンプレミス型のソフトウェア企業としてスタートしており、SaaS企業としての道を歩み始めたのは2010年以降となります。

また、2013年には、現在無償提供されている「不動産BB」の提供をスタートさせ、収益のトリガーとなる強いリードを確保しました。

| フェーズ1 -サービスの原型完成まで- | |

| 1995/1 | 建築見積もりシステム「見積革命」発売 |

| 1997/3 | 賃貸物件総合システム「賃貸革命」発売 |

| 1998/5 | 不動産売買仲介営業支援システム「売買革命」を発売 |

| フェーズ2 -地盤形成と次フェーズに向けた投資- | |

| 2004/10 | 導入社数1,000社突破 |

| 2006/7 | 不動産ホームページ制作ツール「Web Manager Pro」発売 |

| 2006/10 | 株主割当を実施(資本金30,000千円) 第三者割当増資増資を実施(増資金45,000千円) |

| 2008/4 | 導入社数2,000社突破 |

| フェーズ3 -クラウド化で一気に拡大「SaaS企業への道」- | |

| 2011/8 | 導入社数3,000社突破 |

| 2012/1 | 「賃貸革命クラウド版」発売 |

| 2012/4 | 「売買革命クラウド版」発売 |

| 2013/1 | 業者間物件流通サービス「不動産BB」運営開始 |

| 2013/9 | 不動産ホームページ作成ツール「Web Manager Lite」発売 |

| 2014/6 | 導入社数4,000社突破 |

| フェーズ4 -大幅増資と上場、一気に拡大- | |

| 2015/9 | 「Web Manager Pro3(現行版)」発売 「Web Manager Lite3(現行版)」発売 |

| 2016/2 | 「売買革命10(現行版)」発売 |

| 2016/12 | 導入社数5,000社突破 |

| 2017/1 | 「賃貸革命10(現行版)」発売 |

| 2018/3 | 「不動産BB」会員数10,000店突破 |

| 2019/1 | 入居者コミュニケーションサービス「くらさぼコネクト」発売 |

| 2019/6 | 第三者割当増資を実施(資本金74,395千円) |

| 2020/7 | 東証マザーズへ上場 |

2019年に増資、2020年7月にIPO、また表にはありませんが2020年8月にも増資を実施しています。

このように、SaaS企業で立て続けに資金調達を繰り返している場合「セールスマーケティングに資金投入」「新サービス開発に向けた投資」のいずれかであるケースが高いです。

日本情報クリエイトの場合は「新サービス開発」の可能性が高いのでは?と思います。

日本情報クリエイトの事業内容

日本情報クリエイトのサービス内容

日本情報クリエイトは、「テクノロジーで不動産領域に革新的プラットホームを創造する」を中期ビジョンとして掲げ、不動産業界に特化したSaaSサービスを開発し、全国の不動産会社を対象に提供する事業を運営する企業です。

日本情報クリエイトのサービスは、不動産関連業務の効率化や生産性向上を目指したサービスであり、通常、業務の一部をスポットでカバーするSaaSが多いなか、業者間での情報共有からエンドユーザーに対するサービスまで、不動産業務のほぼ全てを自社製品によってカバーされる仕組みが運用されている点が特徴であといえるでしょう!

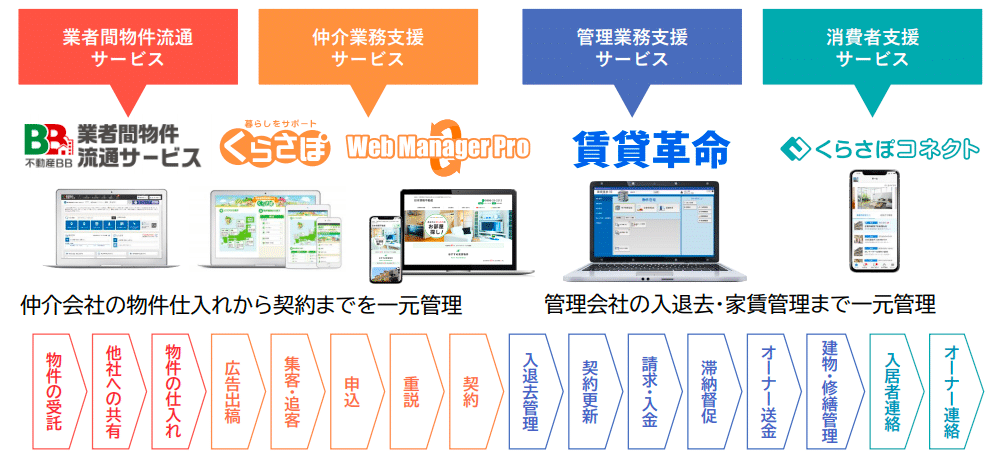

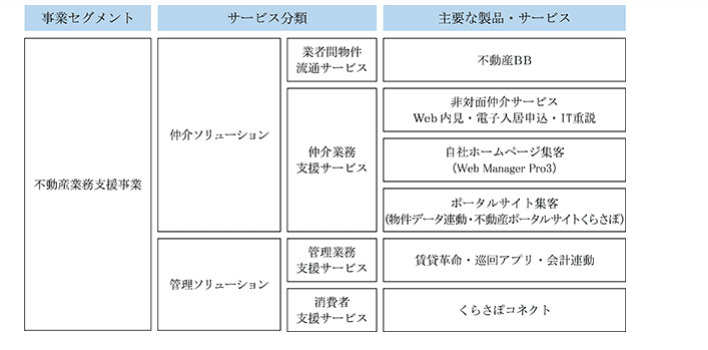

日本情報クリエイトのサービスは、業務領域ごとに「仲介ソリューション」と「管理ソリューション」2種類に分割されます。

「仲介ソリューション」は、業者間での不動産情報の共有から入居者の契約処理までの不動産仲介業者が関わる業務領域で利用されるシステムです。

一方「管理ソリューション」とは、管理会社やオーナーがユーザーの入居後に発生する入退去処理や家賃管理を行うシステムとして設計されています。

家賃の回収・管理、入居者との連絡、契約処理などスポットでの業務に対応する不動産SaaSは、国内にもいくつか存在しますが、日本情報クリエイトのように、不動産業務全般を1社が開発するシステムでカバーできるサービスはレアな分類です。

このような仕組みで運用することで、どの業務領域のデータも回収することが可能であるため、あるスポットで回収されたデータを他の領域に生かすことでシナジー効果が期待できるといえるでしょう。

日本情報クリエイトのビジネスモデル

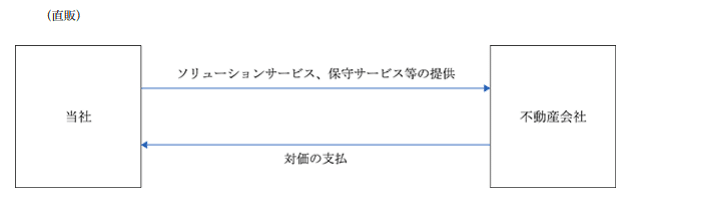

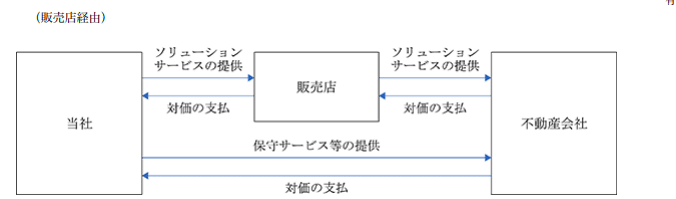

以下の図は、日本情報クリエイトのビジネスモデルを図式化した事業系統図です。

上記の通り「仲介ソリューション」「管理ソリューション」の2つに領域が分割され、

さらに業務内容に対応した4つの領域に応じた製品の開発・提供が行われています。

また、販売手法の特徴は、自社のリソースで販売する「直販」と販売代理店を利用して販売する「販売店経由」の2種類のルートで販売している一方、保守サービス(メンテナンス・カスタマイズなどの業務)に関しては、代理店を介さず直接運営している点が特徴です。

このようにCS面は自社が直接請け負うことで、品質クオリティを重視したビジネスモデルであることがわかります。

後で数値をご紹介しますが、日本情報クリエイトって解約率めっちゃ低いんです!

CSを代理店運営にせず、直接運営するモデルの企業は、解約率が低く抑えられている傾向がありますね!

日本情報クリエイトのターゲット/課金モデル

ターゲット

日本情報クリエイトの顧客は、不動産業者全般が対象となりますが、特に宅建業者がメインターゲットです。

なぜなら、日本情報クリエイトが提供するSaaSサービスは宅建有資格者が関わる業務を大幅に効率化させることに非常に適したサービスだからです。

経験された方も多いと思いますが、不動産の賃貸借契約などを締結する際は、重要事項説明という作業が必須であり、この説明は宅建有資格者のみが行うことができる作業です。

下の図を参照すると、仲介業務支援サービスの申込・重説・契約の部分にダイレクトに関わります。

現在、日本情報クリエイトのビジネスには2つの追い風が吹いています。

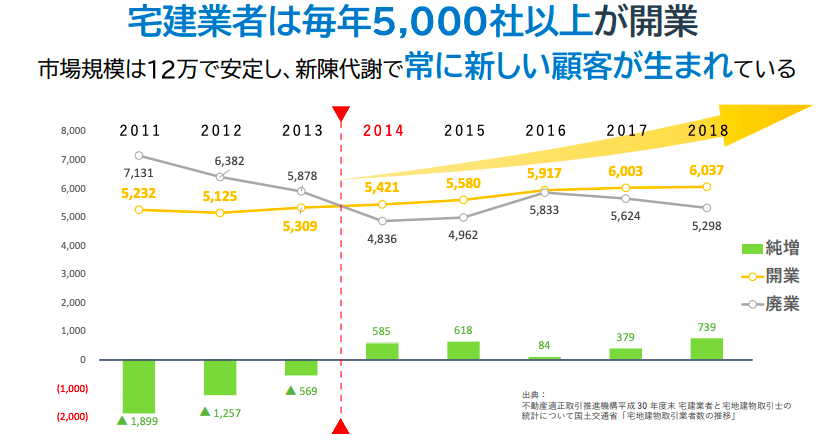

1つ目は、宅建業者の開業人数増加です。不動産業界の市場規模は年々少しずつ増加していますが、特に宅建業者は毎年5,000件以上が新規開業しています。

過去5年間のデータを見ると、宅建の合格率は、15-17%であり合格者数も毎年3万人前後でほぼ横ばいです。

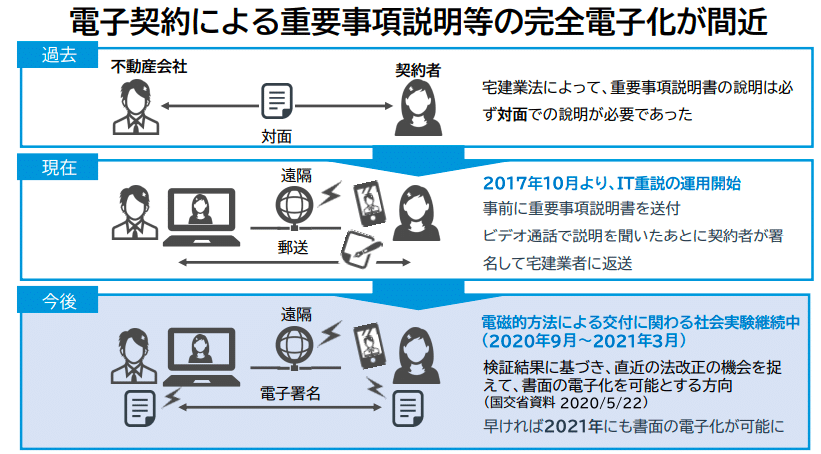

2つ目は、不動産業界の電子化です。これは不動産テックと呼ばれる「不動産SaaS」を提供する企業全般に当てはまる追い風です。

特に注目すべき追い風は「電子署名」の導入であり、近年では不動産契約や重要事項説明の際の電子署名導入の動きは国をあげて行われています。

また、国交相も電子署名の導入本格化に向けた動きを活発に見せており、完全電子化は間近です。

このように、宅建所有者の開業が年々増え続けているという状況に加え、不動産業務の急速な電子化の動きは間違いなく日本情報クリエイトの成長を拡大させるための非常に重要な要因であるといえるでしょう。

電子署名に加え、コロナ禍を背景とした非対面営業も不動産テックにとっては強い追い風ですね!

また、2020年から2021年にかけての住宅管理業法の改正に伴い、オーナーへの定期報告義務などが追加されるため、不動産テックの需要はますます高まります!

公益財団法人日本賃貸住宅管理協会による資料はこちら!

課金モデル

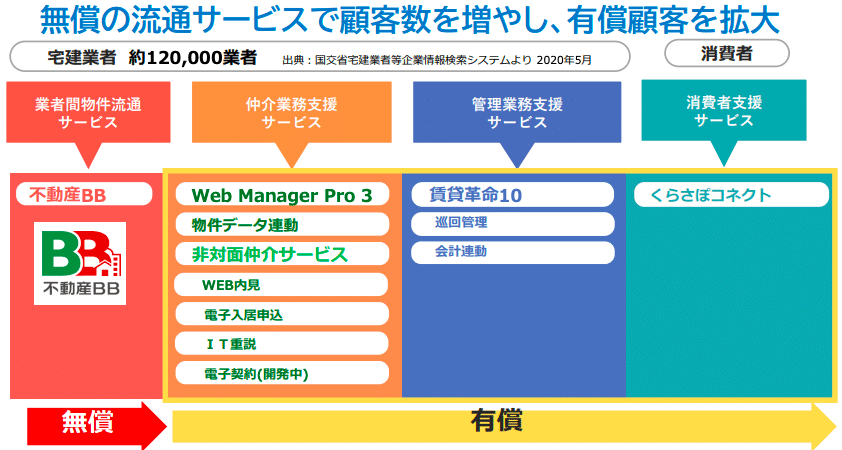

日本情報クリエイトの課金モデルの特徴は、フリーミアム制度による課金が行われている点です。

フリーミアム制度とは、保有ポイントや時間、使用量などに応じて途中までが無料、一定のボーダーを超えると料金が発生するシステムであり、無料漫画アプリなどでよく利用されている制度です。(例:3話まで有料。3話以降は無料)

日本情報クリエイトもこのフリーミアム制度を利用していますが、有償に移行するためのボーダーの設定が非常にユニークであるといえます。

通常、代表的なフリーミアムの運用方法は、サービスの幅(Aからまでのサービスのうち、Aは無料だがBCは有料)に応じて課金されることが多い一方、日本情報クリエイトの場合、業者間物件流通サービス「不動産BB」が無償、その先のサービスが有償という課金システムが採用されています。

この方法は「有償顧客となり得るリード層の拡大」と「物件情報の2次利用による仲介・管理サービスへのアップセル」として非常に有用な方法です。

このシステム、めちゃめちゃ画期的ですし、インサイドセールスの営業にも大変有効だと思います。

「無償サービスのユーザー=角度の非常に高い見込み客」なので、リストをイチから制作する工数が省略できるだけでなく、アプローチすべき顧客が既にセグメントされてますからね!

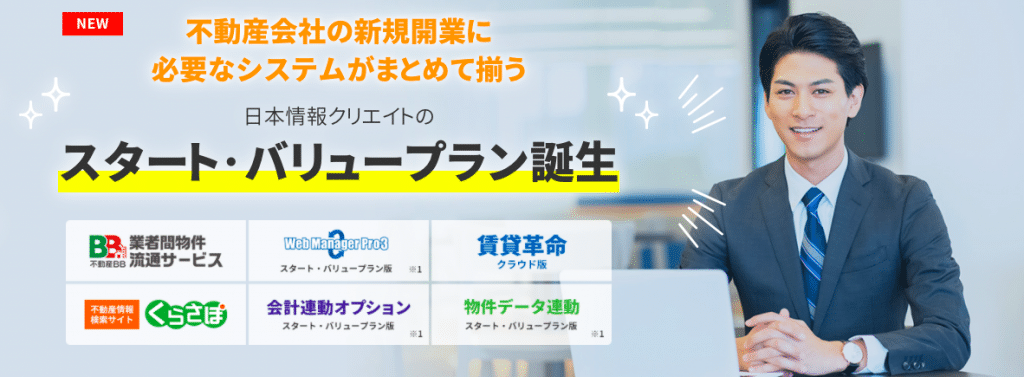

なお、日本情報クリエイトでは、新規で不動産事業を開業する業者向けに全てのSaaSサービスを全て注ぎ込んだ「スタート・バリュープラン」を提供しています。このサービスは、初期費用15万円で、管理戸数50戸(月額3.5万円)/100戸(月額3.8万円)の小規模業者を対象としたリーズナブルなサービスであり、不動産で開業してまもない方にオススメのプランです。

日本情報クリエイトの主要KPI

サービス導入ユーザーの推移

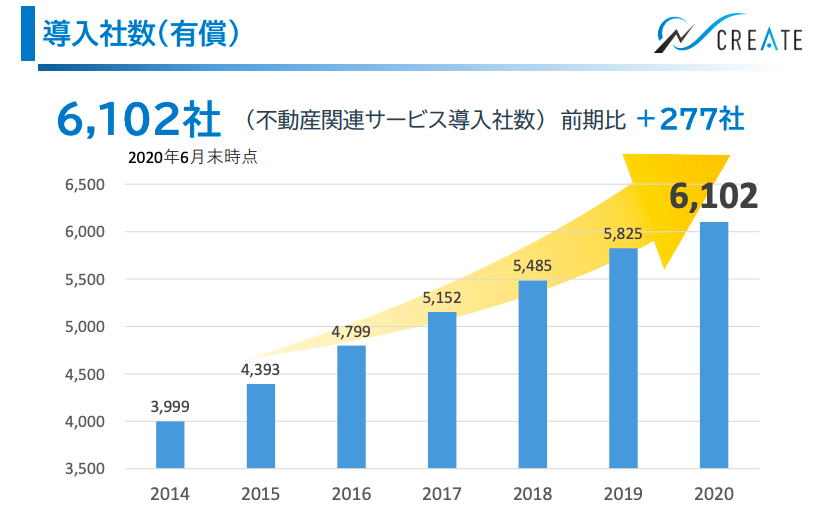

以下は、日本情報クリエイトの有償サービス導入ユーザーの推移です。

右肩上りに推移し2020年6月期には6,000社を突破しています。

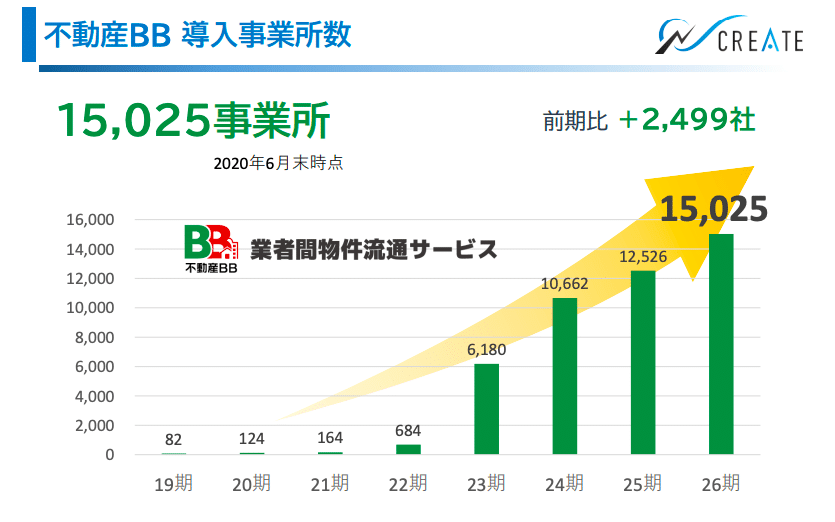

以下は、日本情報クリエイトの不動産BBの導入事業者数の推移です。

日本情報クリエイトでは、事業者間での不動産情報を共有する「不動産BB」に関しては無償で展開しており、不動産BBのユーザーをいかに有償サービスへ誘導するかが収益化の鍵であり、事実上のリードとなります。

2020年6月時点でのユーザー数は15,025事業者であり、有償ユーザー数の約2.5倍です。

また、直近の無償ユーザーに対する有償ユーザーの割合を見ると、24期が1.9倍、25期が2.1倍となっていることから、増加率が有償ユーザーよりも高いことがわかります。

SaaS数値について

ストック収入・フロー収入の割合

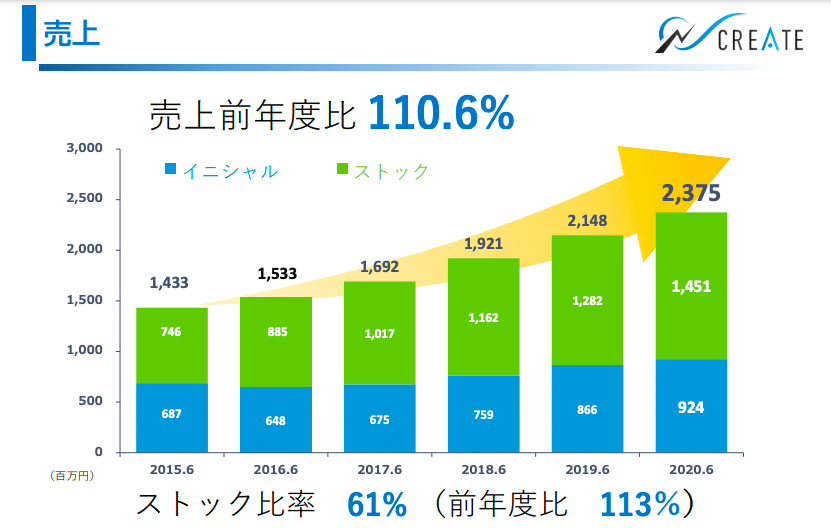

上記の図は、日本情報クリエイトの売上高の推移とストック比率を示した図であり、イニシャルは初期費用やカスタマイズ費用、ストック比率は月額固定費用を示します。

特に、ストック比率は安定的な収益を計上する観点から非常に重要な指標です。

日本情報クリエイトでは、サービス導入時に初期費用として新規ユーザーからイニシャル収益を回収するため、新規導入数に比例してイニシャル収益が増加します。

「ストック比率が高い=KPIとして良好」という図式が必ずしも成り立つわけではありませんが、ストック比率の推移はSaaS企業として重要視される指標であることに変わりはありません。

2020年6月期の日本情報クリエイトのストック比率は61%であり、例年60%で推移する数値と比較しても高いストック比率となりました。

日本情報クリエイトは、2020年6月期の、低いストック率の要因として「低い解約率によるストック売上の積み上がり」をあげています。以下で、日本情報クリエイトの解約率(チャーンレート)の推移を分析しましょう。

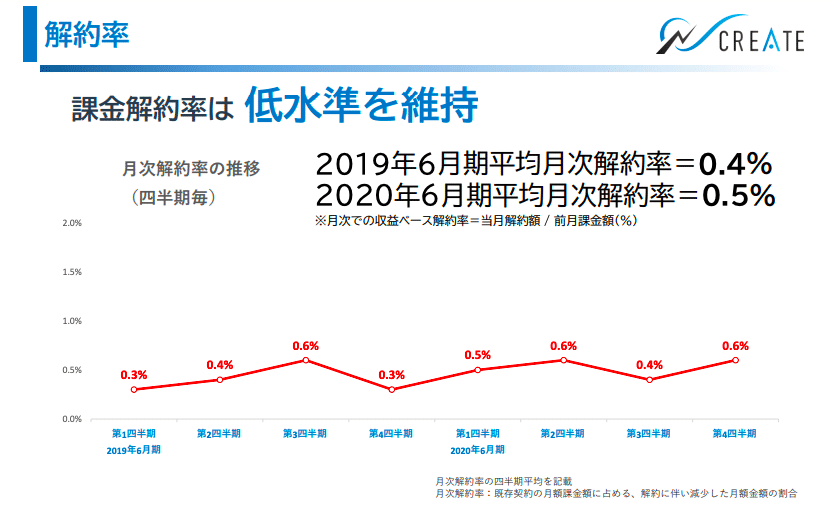

チャーンレート

以下は日本情報クリエイトのチャーンレートです。

直近2期に関して4半期毎に分析されていますが、おおよそ0.5%前後で推移しており、1%を超えることタームはありません。

これは、他のSaaSと比較しても非常に低い数値であるといえます。

低い解約率の原因については分析されていませんが、サービスの設計面とCSが要因ではないかと思われます。

サービス設計の観点では、不動産業務全般に対応していることが理由として考えられます。

CRM、契約業務、オーナーコミュニケーションなど分割された業務それぞれに対応するツールは多くありますが、日本情報クリエイトのサービスのように不動産業務全般に一元化して対応可能なツールは希少です。

また、どの業務も一元化されたツールでまとめることでデータ共有が容易になるため、使用者にとっては大きなメリットであるといえるでしょう。

CSのクオリティも低いチャーンレートを後押しする要因であることが考えられます。

ビジネスモデルを見ると、日本情報クリエイトは製品の販売そのものに関しては、直販と代理店の2軸で運用していますが、CSに関しては代理店を介さず直接対応に限定しています。この図式から、日本情報クリエイトが、いかにCSに注力しているかを読み取ることが可能であり、低いチャーンレートの要因の一つとして分析できます。

SaaSの原則が1つ見えてきましたね!

「低いチャーンレートは、CSの直接運営がカギ」

今後の展望

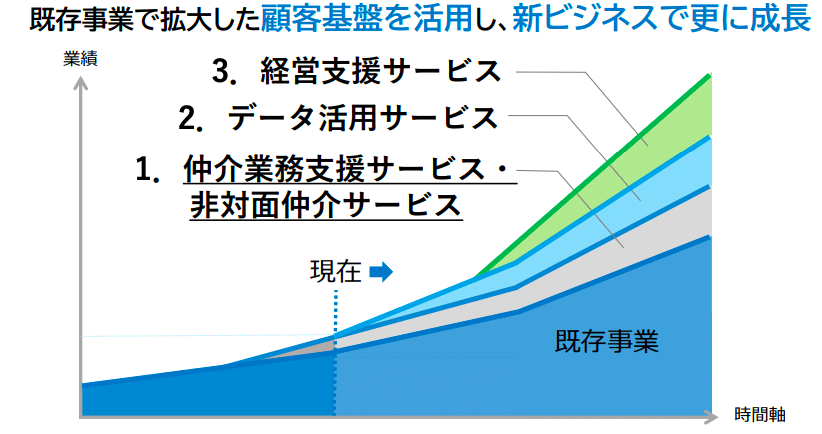

最後にご紹介するのは、日本情報クリエイトの今後の展望です。

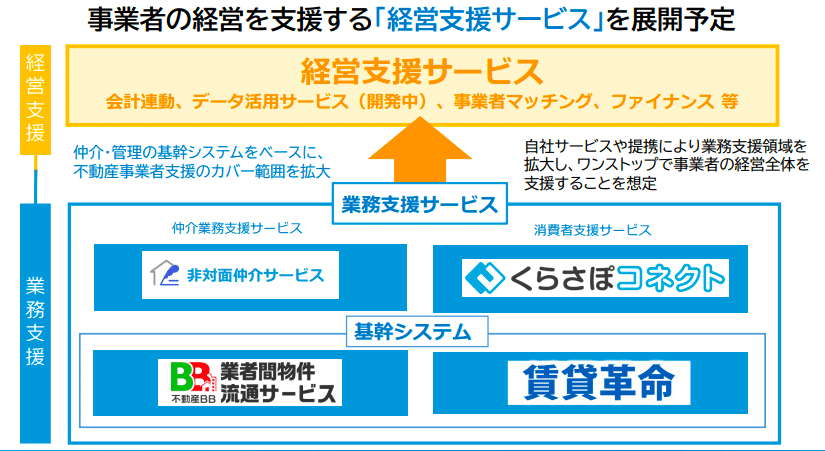

これまで説明した通り、不動産業務全般をカバーするサービスが特徴ですが、将来的な展望としては「経営支援サービス」への進化を見据えています。

この展望は、これまで「業務効率化」に重点が置かれていた一方、不動産業務を運営するクライアントによる「自発的に収益の拡大」に重点が置かれることを表しています。

日本情報クリエイトは、サービス開始以降、基幹システムによる「効率化」業務支援サービスによる「最適化・生産性アップ」のオペレーションフォーカスを経て、今後はマネジメント面へのフォーカスをビジョンとしています。

「経営支援サービス」は、これまでの進化の過程で蓄積した各業務のデータやノウハウを最大限に生かしたサービスを目指しているといえるでしょう!

まとめ

日本情報クリエイトの企業分析は以上です。

この会社は今後ますます注目度があがる不動産テックでも非常に期待値が高い企業であるといえます。

日本情報クリエイトのように、特定の業界に特化したSaaSは「バーティカルSaaS」という種類に分類されるサービスです。

2020年代はバーティカルSaaSの注目度が高くなると予測されており、今後もバーティカルSaaSを提供する企業はIPO、M&A、大型資金調達などスポットライトを浴びる機会が多くなるでしょう。

バーティカルSaaS分野でも特にアツい分野は「医療」「EC」そして「不動産」の3分野です。

日本情報クリエイトのサービスは各SaaSの中でも「サービス領域が広範囲で一元化されている」「フリーミアム制度の導入」の2点が大きな特徴であり、他の不動産テックにはない強みであるといえます。

また、上場したのが2020年であり、多くのSaaS企業が収益化直後や赤字上場となるなか、上場前から非常に安定した数値を計上している点が特徴です。

このようなテックカンパニーらしからぬ安定感も日本情報クリエイトの強みであるといえるでしょう。

当メディア、FRONT LINEではSaaSを運営する企業の分析やSaaSトレンドに関する記事を多数執筆しています。

ご興味のある方は、前述したバーティカルSaaSに関する記事もぜひ読んでみてくださいね!

知られざるSaaSの種類!バーティカルSaaSとホリゾンタルSaaSの違いや特徴を実例付で徹底解説!!

株式会社FLUEDではBtoBのマーケティングにお悩みの方へ、無料のオンライン相談会を実施しております。

数多くの企業様をご支援してきた経験からBtoBマーケティングに関する質問、疑問にお答えいたします。

2021.02.10

2021.02.10 2025.02.19

2025.02.19