ロジザード株式会社は、2001年に埼玉県で創業し在庫管理システムを企業向けに提供する企業です。

ECを展開している中小企業に向けたサービスをSaaS式で提供する事業をメインとして展開しています。

なお、ロジザードは、2004年に株式会社化し、2018年マザーズへ上場しました。

コンテンツ目次

ロジザードの会社情報

初めにロジザードの会社概要を紹介します。

市場は東証マザーズで、決算月は毎年6月、2018年7月にIPOを実施しました。

ロジザードの会社概要

| 会社名 | ロジザード株式会社 |

| 設立日 | 2004年2月25日 |

| 上場日 | 2018年7月4日 |

| 市場 | マザーズ |

| 証券コード | 4391 |

| 業種 | 情報・通信業 |

| 決算期 | 6月 |

| ホームページアドレス | https://www.logizard.co.jp/ |

| 発行済株式総数 | 3,258,000(株) |

| 普通株式数 | 3,258,000(株) |

| 資本金 | 299,000千円 (2020年6月現在) |

| 1単元の株式数 | 100(株) |

| 従業員数 | 81人 |

| 平均年齢 | 39.5 歳 |

| 平均年収 | 6,269千円 |

ロジザードの業績情報 (連結)

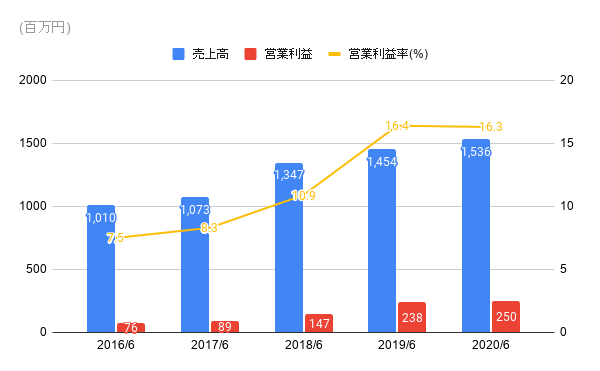

以下は、ロジザードの売上高と営業利益、営業利益率の推移を表したグラフです。

特筆すべきは営業利益率であり、4期前と比較すると2倍以上伸長しており、経営効率の改善に成功していることがわかります。

ソフトウェア系企業の営業利益率は、10%以下の企業が大半です。

そのことからロジザードの16%以上の営業利益率は、脅威的な数値であるといえます!

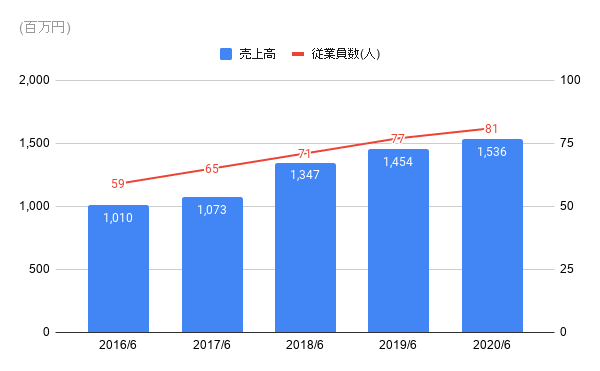

以下は、ロジザードの基本的な業績推移及び従業員数の変動を示した表です。

売上、利益に連動して従業員数も右肩あがりで増加しています。

| 期 (百万円) | 2016/6 | 2017/6 | 2018/6 | 2019/6 | 2020/6 |

| 売上高 | 1,010 | 1,073 | 1,347 | 1,454 | 1,536 |

| 営業利益 | 76 | 89 | 147 | 238 | 250 |

| 経常利益 | 74 | 87 | 140 | 233 | 249 |

| 当期純利益 | 46 | 56 | 96 | 159 | 159 |

| 従業員数 | 59人 | 65人 | 71人 | 77人 | 81人 |

ロジザードのサービスの進化

以下の年表は、ロジザードのサービスの歴史をフェーズごとに分割した表です。

現在のサービスの原型は創業初期に既に販売していましたが、2012年の「ロジザードZERO」のリリースを皮切りに急速な勢いで事業を拡大させました。

| フェーズ1 -サービスの原型から携帯版対応まで- | |

| 2001/7 | ASP型WMS「Logizard-Plus」の販売開始 |

| 2002/9 | 店舗管理システム「RB-Manager」の販売開始 |

| 2009/9 | 「POSぴたRBM」(旧店舗管理システム「RB-Manager」の携帯電話対応版)の販売開始 |

| フェーズ2 -主要サービスの確立 | |

| 2012/9 | クラウドWMS「ロジザードZERO」の販売開始 |

| 2015/11 | アジア各国向けクラウドWMS「LogizardZERO」の提供開始 |

| 2016/3 | 中国上海市に子会社を設立し、中国国内向けのクラウド型WMS「e-倉管」の提供開始 |

| フェーズ3 -IPOとサービス領域の拡大、ロジザードの第3ステージ | |

| 2018/7 | 東京証券取引所マザーズ上場 |

| 2019/5 | クラウド店舗在庫管理システム「ロジザードZERO-STORE」の販売開始 |

| 2019/8 | オムニチャネル支援ツール「ロジザードOCE(オムニチャネルエンジン)」の販売開始 |

ターニングポイントは、明らかに「ロジザードZERO」のリリースと「IPO」ですね。

2012年からの業績拡大スピードはその前の10年間とは比べ物になりませんし、2012年はロジザードにとって事実上のスタート地点、シリーズAであるといえますね!

ロジザードの事業内容

ロジザードのサービス内容

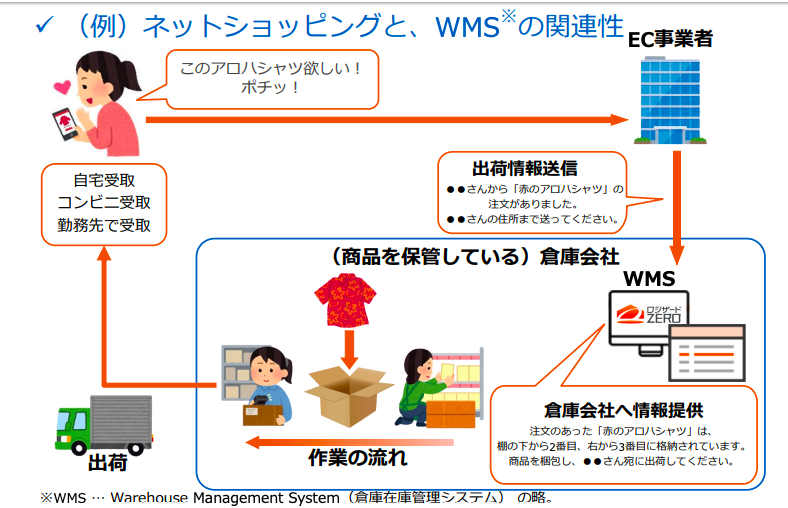

ロジザードが顧客に提供するサービスは、「ロジザード ZERO」を中核としたWMSシステムです。

WMSとは、「Warehouse Management System」の略であり、倉庫在庫管理システムを示します。

WMSシステムで代表的な上場企業は、ロジザード・関通が有名どころですが、

ロジクラ・ロジレスなどもポストIPO企業といえる成長を見せています。

これらの企業の資金調達の動向を追ってみるのも面白いかもしれません!

近年、EC領域のビジネスは世界的な拡大と発展を見せており、ECを運営する企業にとって、スピード感や正確性は不可欠な要素です。

しかし、旧来型のマンパワーで管理された物流倉庫では、作業効率や正確性に問題が生じ、スピードや正確性の担保は非常に難しくなります。

「ロジザード ZERO」は、このようなEC企業の課題解決を目的としており、物流倉庫における入出荷作業時のデータ反映や棚卸し作業を支援するための機能を備えたシステムです。

また、ロジザードは、IPO後「ロジザード ZERO」の応用版である、リアル店舗対応型の「ロジザード ZERO STORE」、中間倉庫と店舗をつなぎオムニチャネルに対応した「ロジザードOCE」をリリースしました。

以下の図は、基幹サービス「ロジザード ZERO」の利用例です。

ちなみにロジザードの社名の由来は、「Logistic(物流)」+「Wizard(ウィザード)」で「物流」を「魔法」のように革新的に効率化したいという意味だそうです。

結構かわいいwww

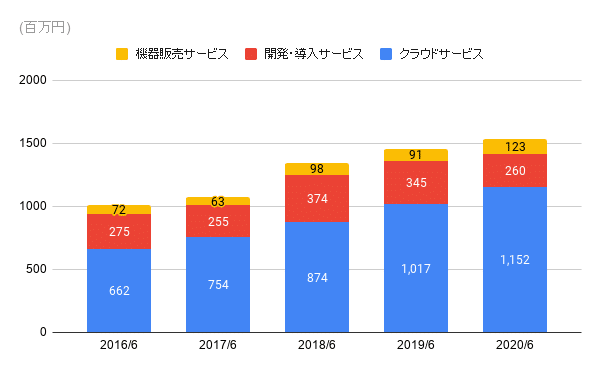

ロジザードのサービス区分

ロジザードのサービスは、「クラウドサービス」、「開発・導入サービス」、「機器・販売サービス」の3軸で構成されています。

また、内訳としては、「クラウドサービス」がメイン収益として計上されているため、新規で獲得した顧客といかに長い付き合いができるかがビジネスモデルの鍵となる仕組みです。

クラウドサービス

「クラウドサービス」事業は、「ロジザード ZERO」や「ロジザード ZERO STORE」を導入した企業のアフターサポートや入出荷作業に使用される機器のレンタルを行うロジザードのメインサービスです。

この部門は、システム導入後の企業からクラウドサービスの月額利用料を獲得するサブスクリプションモデルと呼ばれるビジネスモデルで運営されています。

このように月額使用料などを経常的に獲得する収入はストック型収入と呼ばれ、顧客との関係性が継続する限り安定的な収入を継続的に計上できる点が特徴です。

2020年6月期は「クラウドサービス」事業の売上が全体の約75%を占め、このセグメントはロジザードにとって最大の収益源となっています。

SaaS型企業はストック収入が命!!

この数値推移だけはゼッタイに見ておきましょう!!

開発・導入サービス

「開発・導入サービス」では、システムの新規導入サポートやカスタマイズが行われており、新規顧客に対するシステムの据付けサポートや、顧客からシステムの改変などを求められた際の対応はこの部門が対応しています。

収益モデルは、「クラウドサポート事業」の収入モデルとは異なり、新規導入やカスタマイズなどスポットで発生する収益モデルです。

「開発・導入サービス」事業の収益は、2020年6月期はロジザードの全体収益に対して約17%となっています。

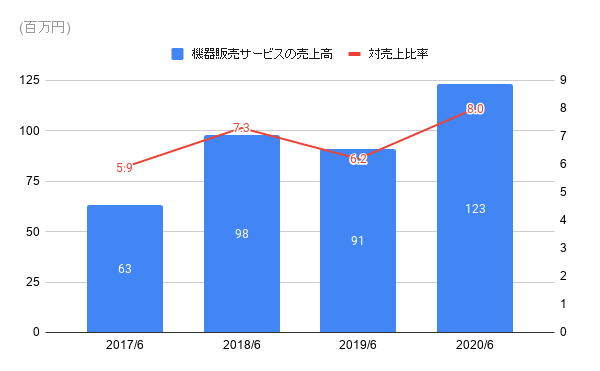

機器販売サービス

「機器販売サービス」事業は、クラウドサービスで顧客が利用するラベルやラベルプリンターなどの消耗品を販売する部門です。

この部門の業務は、「クラウドサービス」事業の補助的な役割に担っており、サービス収益は、2020年6月期はロジザードの全体収益に対して約8%となりました。

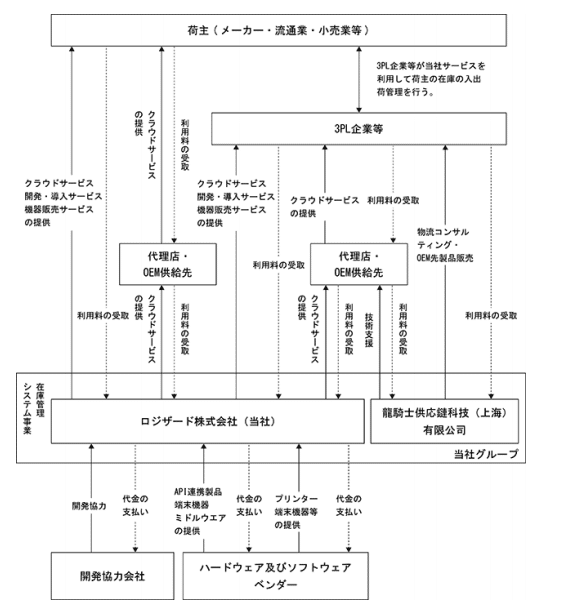

ロジザードのビジネスモデル

以下の図は、ロジザードのビジネスモデルを図式化した事業系統図です。

自社でシステムを開発し、直販で顧客企業へ販売するモデルだけでなく、システムの供給サイドに関しては、開発協力会社やベンダーを利用し、販売サイドに関しては、代理店などを利用しています。

このように販売・供給の一部分を外注する効果として、開発コストの削減や販売網の拡大を見込むことが可能です。

SaaS企業はざっくり分けて2種類あると思っています。

1つは「開発特化型」。このタイプの企業は開発にめちゃくちゃ注力する代わりに販売はあまり直販に頼らない傾向があります。

もう1つは「営業特化型」。他社(多くは出資元など)製品に少し手を加える程度の開発ですが、その代わり営業とCSにめちゃくちゃ注力します。

ロジザードは、現時点ではハイブリット型ですね。

ロジザードのターゲット/課金モデル

ターゲット

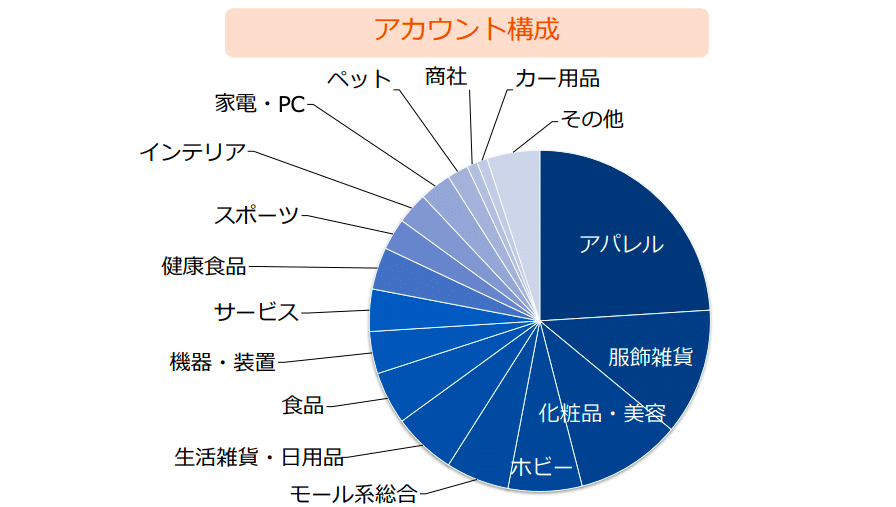

以下は、ロジザードの顧客をアカウント別にグラフ化した図です。

顧客の多くは「小売業」に該当する業者であり、特にロジザードの場合は「アパレル」「服飾雑貨」「化粧品・美容」と女性を対象とした比較的高単価な商材の在庫管理・発送管理にサービスが利用されている傾向が強いことが予想できます。

また、ロジザードのサービスは、ECのみ展開している企業だけでなく、リアル店舗とECを併用している中小企業にとって非常に親和性が高いサービスであることが予想できます。

なぜなら、EC在庫を管理する「ロジザードZERO」だけでなく、店舗在庫を管理するための「ロジザードZERO STORE」や店舗と中間倉庫を連結させる「ロジザードOCE」がそれぞれ連携しているからです。

比較的高単価な女性ものが多い印象ですね!

中小企業向けECのWMSの大半は、ロジザードのシェアであるというデータもあります。

カラコン・コスメ・ネイルなどをECで購入した場合、ひょっとしたら「ロジザードZERO」が利用されているかもしれません!

課金モデル

ロジザードの課金モデルとしては、メインサービス「ロジザードZERO」の費用を紹介します。

「ロジザードZERO」の料金モデルの特徴は月額費用が安く設定されている料金体系となっている点です。

競合のWMSの月額費用が3万円台、4万円台が多い中、サポート料込みでの2万円以下の月額利用料は、長期的に使用するユーザーにとっては、非常に魅力的な価格であるといえます。

《 初期費用 》

ソフトウェアライセンス:100,000円

設定導入支援 :200,000円

現地テスト支援 :50,000円

《 月額費用 》

利用料 :12,000円/1アカウント

365日サポート :5,000円

もし、この記事をご覧になっている方で、WMSを導入することを検討している方が料金体系には注意しましょう。

初期費用が安くても、従量課金で月額費用が跳ね上がるケースがあるからです!!(その逆も注意)

不安な方は、専門家へのご相談をオススメします!

ロジザードの主要KPI

アカウント数の推移

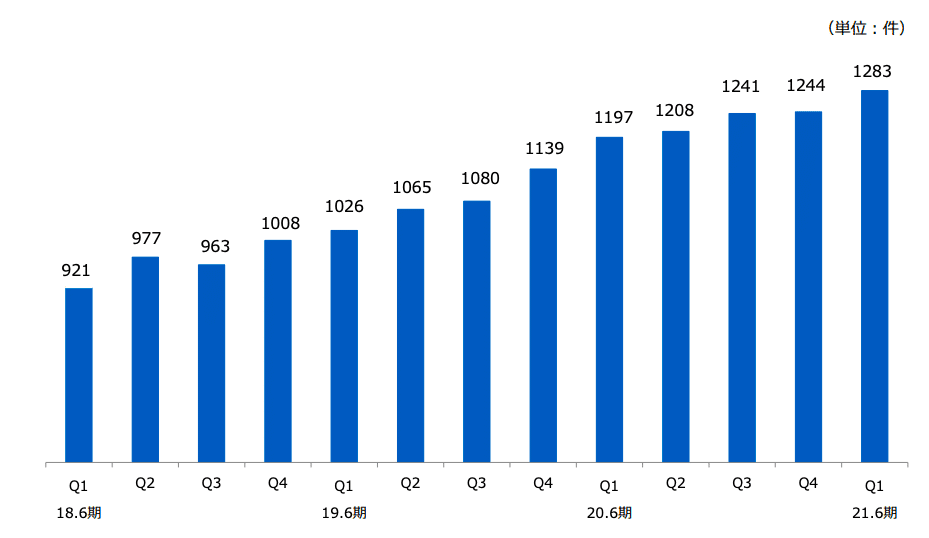

以下の図は、ロジザードのアカウント数の推移を表したグラフです。(2021年6月期Q1時点)

直近3期のデータからは概ね右肩上りでの推移をしていますが、直近の数値にスポットライトを当てると、2020年6月期Q4のアカウント数の増加数は、他のタームと比較すると相対的に鈍化していることがわかります。

ロジザードでは、原因として新型コロナウイルスの影響下で一部の小規模事業者がアカウントを解約したことが原因であると説明しています。

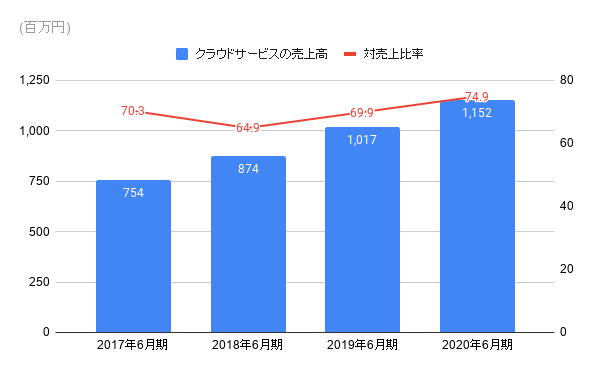

クラウドサービス売上の推移

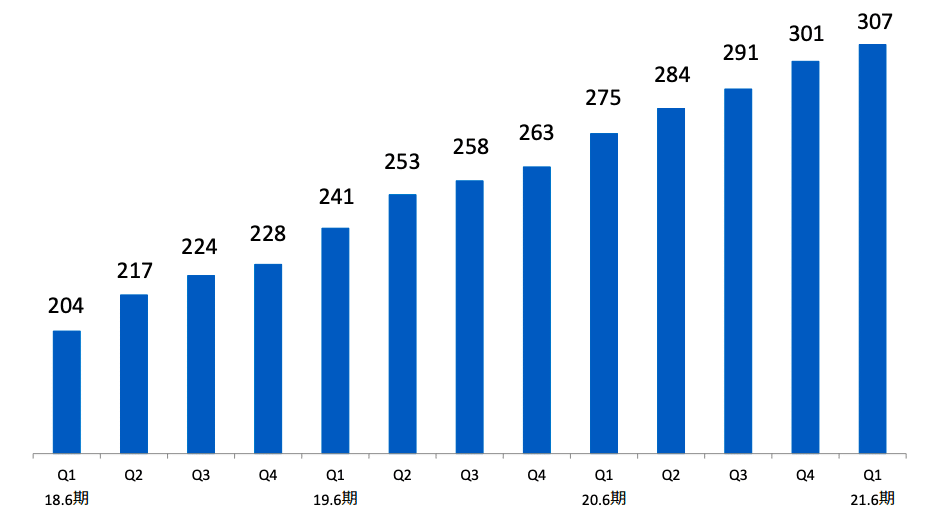

以下の図は、ロジザードのクラウドサービスの売上推移を表したグラフです。(2021年6月期Q1時点)

クラウドサービスは、ロジザードの売上の大半を占めるサービスであり、また月額固定費用として計上される収益を構成するため、ロジザードのKPIとして非常に重要な指標です。

クラウドサービスの直近3期の積み上げ数値は、アカウント数とは異なり、一度も減少することなく推移し続けています。

また、アカウント数の伸びが鈍化した2020年6月期Q4、2021年6月期Q1も、クラウドサービスの売上は変わらず伸び続けているため、解約数増加に伴うロジザードへのネガティブなインパクトは比較的過小であったことが予想できます。

従業員数との関連性

以下のグラフは、直近3期の期末時点での売上高と従業員数の推移を表した図です。

売上に連動して従業員数を徐々に増やしています。

ロジザードの直近の人員政策に目を向けると、2021年6 月期、期初時点で期末までの採用目標をエンジニア職4名、プログラマー職4名としており、システム部門の採用を強化しています。

このことから、今後のロジザードは、システムの新規開発・強化に注力していくことが予想できます。

従業員数増加の数値に着目すると技術系のスタッフが増えてきている傾向です。

この傾向から2つの可能性が考えられます。

1つは、「ロジザードZERO-STORE」「ロジザードOCE」に次ぐサービスの開発。

もう1つは、代理店を増やし徐々に「開発特化型」へのシフトですね。

もしかすると、既に代理店向けのCSやカスタマイズに関するレクチャーを強化しているかもしれません。

ロジザードの販管費/ターニングポイント

販管費の推移

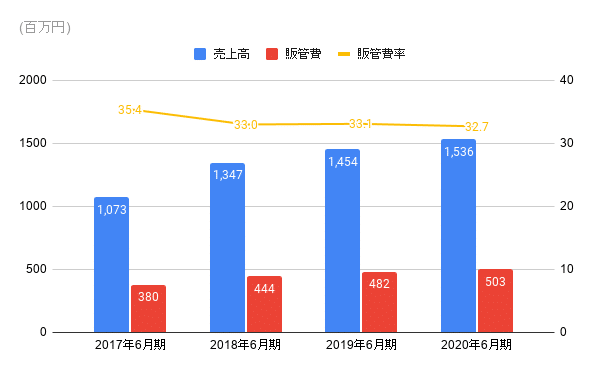

以下に掲載した図は、ロジザードの売上・販管費・販管費率の推移を表した図です。

売上の伸長に対し、販管費の拡大を抑えているため徐々に販管費が下落している傾向です。

SaaSやプラットフォームサービスを運営する企業には、資本政策として事業拡大のために広告費に大量の資金を投下する傾向があり、販管費率が大幅に上昇する傾向がありますが、ロジザードの直近4期の指標からはそのような傾向は見られません。

また、ロジザードは2018年7月に上場していますが、2017年6月期、2018年6月期の指標を見る限り、上場に際して直前に多額の資金を投下した様子もありません。

このことから、一般的に上場に際するコストは2億円程度であるとされていますが、ロジザードに関しては上場直前に目立った資金投下は行っていないことが推測されます。

新規顧客獲得コストは、既存顧客を維持するコストの5倍とされています。(5の法則)

つまり、新規顧客の獲得はもちろん重要ですが、獲得した顧客をいかに満足させ離さないかが

BtoBマーケからCSに至るまでのコア中のコアです!

飛躍したポイント

ロジザードのターニングポイントについての解説を行います。

経常的に売上を伸ばし続けるロジザードですが、上場した時期であるの2018年6月期にアカウント数、売上高を飛躍的に上昇させました。

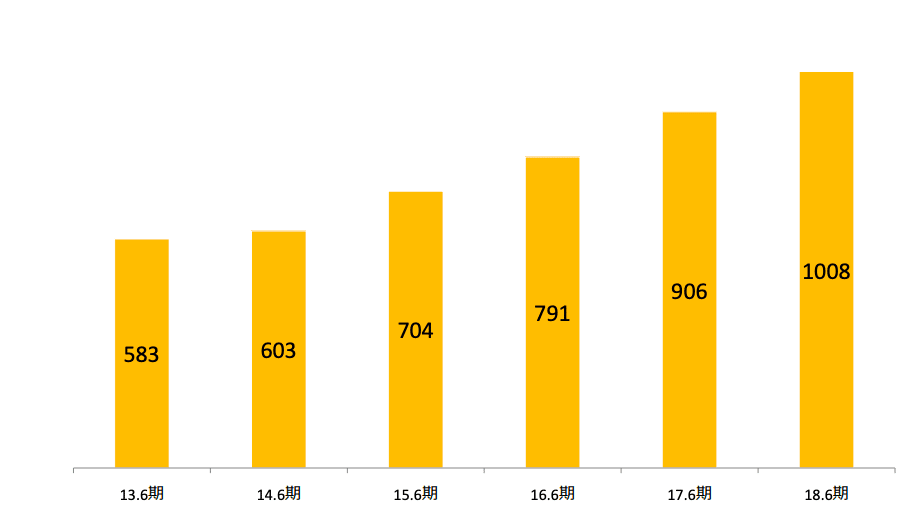

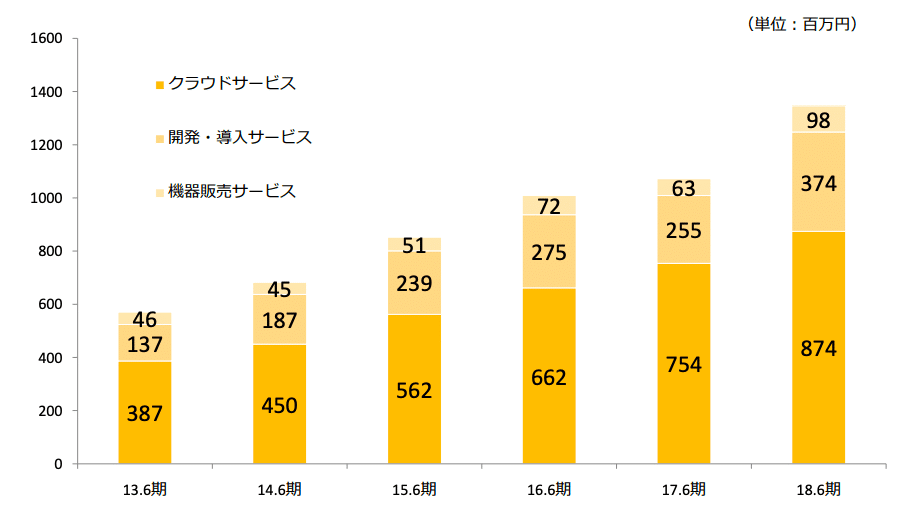

以下2つのグラフは2018年6月期の決算説明資料として提示されたグラフであり、ロジザードのアカウント数の推移と売上構成を表した図です。

まず、2018年6月期のアカウント数ですが、ロジザードは前期と比較してアカウント数が100件以上増加し飛躍的な勢いで顧客を増加させています。

また、アカウント数の増加に連動するように、開発・導入サービスの売上も大幅な増加を見せていることがわかります。

この2つの指標から推測できることは、2018年6月期は、ロジザードにとって新規顧客を大幅に増加させたタイミングであったということです。

SaaS数値について

クラウドサービスの推移

クラウドサービスは、顧客から主にシステム月額利用料とサポート費用を固定価格で計上する部門であり、ロジザードの中軸となるサービスです。

また、この指標を分析することで、「現在どれぐらいのボリュームの顧客と取引があるか」を分析することが可能となります。

また、このように毎月の固定費用として計上される収益は、SaaS型ビジネスを成功させるうえで、最も重要な指標であり、生命線となる数値です。

ロジザードの過去4期の指標を見るとクラウドサービスの売上として計上される売上高そのものは、年々上昇しており、全体の売上高に対する比率としては、概ね70%以上をキープしています。

一方、2018年6月期のみ対売上比率を減少させていますが、これは、新規の顧客が急増した影響で、クラウドサービスの売上比率が相対的に減少したためです。

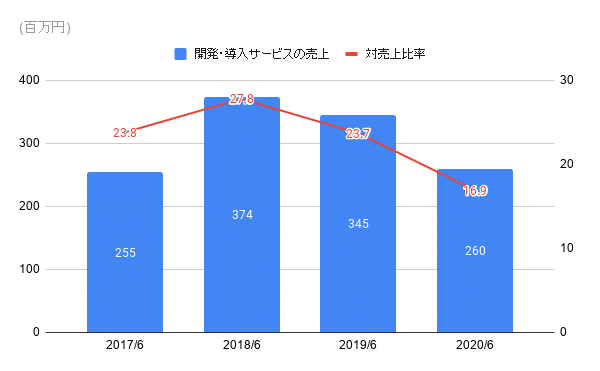

開発・導入サービスの推移

開発・導入サービスの売上は、主に新規顧客に対するシステムの据え付けや、システムのカスタマイズ時に計上される指標です。

そのような特性から、仮にアカウント数の変動を見なくてもこの数値を分析することで新規顧客の獲得数が増加傾向であるのか減少傾向であるのかを推測することが可能です。

ロジザードの過去4期に渡る開発・導入サービスの売上と対売上比率を見ると、2018年6月期の対売上比率は、他のタームと比較しても大きく上昇しており、28%に迫る比率を記録しています。

2018年6月期はアカウント数を前期比で100件以上増加させた期であり、ロジザードにとってのターニングポイントです。開発・導入サービスの売上は、新規顧客の増加に概ね連動することが考えられるため、この数値からも2018年6月期の新規顧客増加のインパクトの大きさが推測できます。

逆に、2020年6月期の開発・導入サービスの売上は大きく減少していることがわかります。

要因としては、「ロジザードZERO STORE」のリリースによる、店舗向けカスタマイズ需要の減少など複数考えることができますが、大きな要因の1つとして、新型コロナウイルスの影響拡大に伴う、新規顧客獲得数の減少が大きな要因として挙げられます。

機器販売サービスの推移

機器販売サービスは、顧客が利用するラベルやラベルプリンターをはじめとした消耗品・機器の販売を行う部門です。

このサービスの対売上比率は、10%未満と少なく、クラウドサービスの補助的サービスとして位置付けられており、アカウント数やクラウドサービスの増加に応じた需要が発生しやすい部門となっています。

まとめ

さて、「ロジザード」の企業分析は以上です。

この記事では、今後も数多くのSaaS系サービスを運営する企業を紹介していく予定ですが、

今回紹介したロジザードは、有限会社としての創業から数えると15年以上経っており、従来のソフトウェア企業の流れを受け継ぐ、

SaaS系企業の中では伝統的な部類であるといえそうです。

「創業15年というとかなり若い企業じゃないか!」という意見が聞こえてきそうですが、2000年代前半というと

今やSaaS系企業の世界的リーディングカンパニーであるセールスフォースの創業者が「これからのソフトウェアやインターネットサーバーはインターネット上に置き換わるだろう」と予想していた頃です。

SaaS産業がいかに成長が早く若い産業であるかをこのようなエピソードから推し量ることもできますし、クラウド企業としてのロジザードは、当時としては非常に先進的であったことがわかります。

ロジザードが黒字経営を続けている点について記事の中で何回か触れましたが、「事業って黒字じゃなきゃいけないんじゃないの?」「営業利益が赤字なんてヤバいよね?」このような意見を持つ方は少なからずいらっしゃると思います。

確かに経営の安定性や収益性を見た場合、「黒字」であることに越したことはないでしょう。

しかし、このシリーズで取り扱うSaaS系企業の経営数値は、IPO時点での経営指標そのものは赤字であることがむしろ主流です。

原因としては、「SaaS系企業の成長があまりにも早すぎる」「開発コスト、セールス・マーケティングコストを莫大に投下する」

「国内での基盤が固まる前に海外へ進出してしまう」など様々ですが、SaaS系企業の数値分析を行う際に「赤字=悪」という固定観念を捨てなければいけないことは非常に重要なポイントです。

私は、これまで数多くの企業の決算書や有価証券報告書を分析してきましたが、赤字経営の状態で過半数を占める企業は「SaaS系」と「製薬系」の2つだけです。

このように、市場からの非常に大きな期待を背負いつつ、赤字の状態が続く不思議な事業「SaaS事業」をこれからも一緒に考察していきましょう!

株式会社FLUEDではBtoBのマーケティングにお悩みの方へ、無料のオンライン相談会を実施しております。

数多くの企業様をご支援してきた経験からBtoBマーケティングに関する質問、疑問にお答えいたします。

2021.01.19

2021.01.19 2023.06.08

2023.06.08