株式会社フィードフォースは、2006年に東京都において設立しました。

創業初期から広告関連の業務を展開し、現在は「広告×SaaS」が主要な業務領域です。

株式会社FLUEDではBtoBのマーケティングにお悩みの方へ、無料のオンライン相談会を実施しております。

数多くの企業様をご支援してきた経験からBtoBマーケティングに関する質問、疑問にお答えいたします。

▼ 今すぐBtoBマーケティング無料相談会を予約

コンテンツ目次

フィードフォースの会社情報

はじめにフィードフォースの会社概要を紹介します。

市場は東証マザーズで、決算月は毎年5月、2019年7月にIPOを実施しました。

フィードフォースの会社概要

| 会社名 | 株式会社フィードフォース |

| 設立日 | 2006年3月23日 |

| 上場日 | 2019年7月5日 |

| 市場 | マザーズ |

| 証券コード | 7068 |

| 業種 | サービス業 |

| 決算期 | 5月 |

| ホームページアドレス | https://www.feedforce.jp/ |

| 発行済株式総数 | 25,873,600(株) |

| 普通株式数 | 25,873,600(株) |

| 資本金 | 448(百万円) (2020/5現在) 日本基準 |

| 1単元の株式数 | 100(株) |

| 従業員数 | 81 人 |

| 平均年齢 | 31.9 歳 |

| 平均年収 | 5,868(千円) |

| 従業員数 | 122人 |

フィードフォースの業績情報

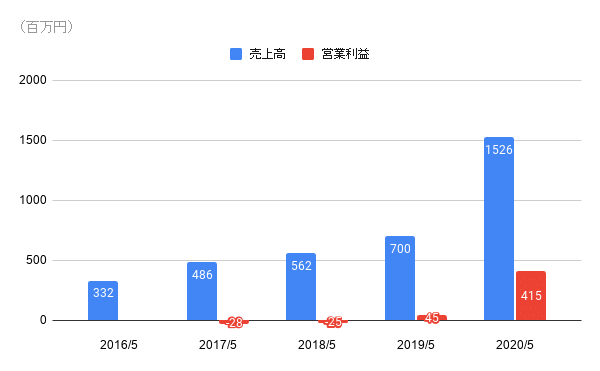

以下は、フィードフォースの売上高と営業利益の推移を表したグラフです。

売上は右肩上りに上昇していますが、黒字化した2019年5月期からとなります。

今季は大幅に黒字化しましたが、あまりにも急激な指標であるため、

この数値からは何か秘密があるようにしか思えません。

秘密に迫っていきましょう。

フィードフォースは、2020年5月期から連結の指標を作成しています。

業績の大幅な上昇と連結指標の作成、、、絶対何かありましたよね!?(笑)

以下は、フィードフォースの基本的な業績推移及び従業員数の変動を示した表です。

従業員数も2020年度に急増してますね!さてどうしたのでしょうか!?

| 期 (百万円) | 2016/5 | 2017/5 | 2018/5 | 2019/5 | 2020/5 |

| 売上高 | 332 | 486 | 562 | 700 | 1,526 |

| 営業利益 | – | △28 | △25 | 45 | 415 |

| 経常利益 | △72 | △31 | △28 | 34 | 371 |

| 当期純利益 | △42 | △32 | △28 | 43 | 163 |

| 従業員数 | 57人 | 64人 | 64人 | 73人 | 122人 |

フィードフォースのサービスの進化

以下の年表は、フィードフォースのサービスの歴史をフェーズごとに分割した表です。

企業のマーケティング支援をするツールの提供を創業初期から続けており、2016年以降、SaaS領域への進出しました。

2019年にマザーズ上場、そして2020年にアナグラムを連結子会社化し、会社規模を大きく拡大させました。

| フェーズ1 -集客関連のツールをリリース- | |

| 2006/6 | RSS統合管理ツール 「RSS Suite」リリース |

| 2008/7 | SEO集客ソリューション 「Contents Feeder」リリース |

| フェーズ2 -データフィード領域への参入- | |

| 2012/4 | 「ソーシャルPLUS」リリース |

| 2012/10 | 「DF PLUS」リリース |

| 2014/11 | 「Feedmatic」をリリース |

| フェーズ3-SaaS領域へ着手- | |

| 2016/8 | 「ソーシャルPLUS」LINE連携スタート |

| 2016/12 | 「dfplus.io」リリース |

| 2018/3 | 「EC Booster」リリース |

| フェーズ4-上場とアナグラムの吸収- | |

| 2019/7 | 東京証券取引所マザーズ市場に株式を上場。 |

| 2020/1 | アナグラム株式会社の株式取得による連結子会社化。 |

皆さん気になっていた急拡大の秘密はアナグラムの子会社化ですね!

それにしても、フィードフォースって全然システム会社っぽくない、

これって、ほぼコンサルか広告代理店ですよね!?

フィードフォースの事業内容

フィードフォースのサービス内容

フィードフォースは、「「働く」を豊かにする。~B2B領域でイノベーションを起こし続ける~」をミッションとして掲げ、対法人向けにインターネット広告の運用コンサルを行う「プロフェッショナルサービス事業」と、広告領域の最適化や生産性の改善を図るためのツールを提供する「SaaS事業」の2つを事業軸として運営する企業です。

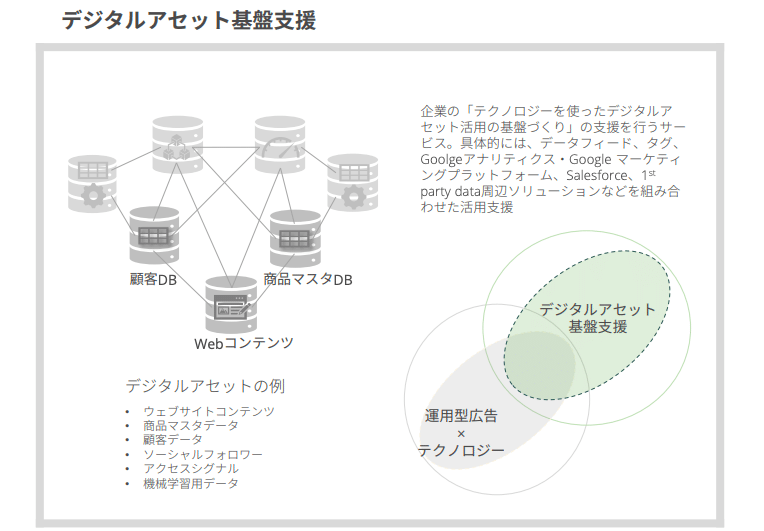

フィードフォースの事業の特徴としては、データフィード広告が挙げられます。

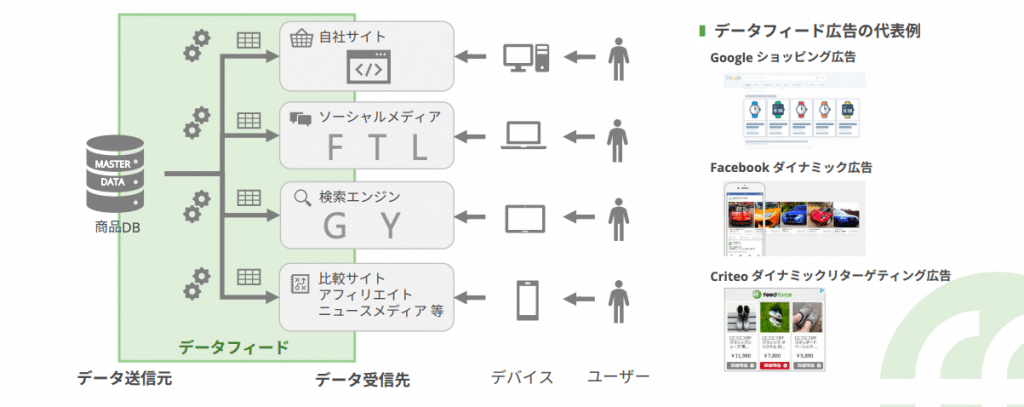

データフィードとは、インターネット上のデータを定期的に送受信する仕組みのことであり、フィードフォースのサービスのコアとなる仕組みです。

データフィードによる定期的なデータの送受信によって、データ送信先のメディアや検索エンジンには常に最新の情報を反映した広告を表示することができるため、広告主は、最適化された情報を自動的にユーザーへ届けることができるようになります。

データフィードを活用した広告の代表的な例としては、ユーザーの検索ワードに応じて広告を表示する「Google ショッピング広告」、FacebookやInstagram等のタイムラインに表示される「インフィード広告」、サイト内の商品閲覧履歴などの行動データに基づき最適な広告を配信するダイナミックリターゲティング広告が挙げられます。

以下は、データフィードの仕組みを図で表したものです。

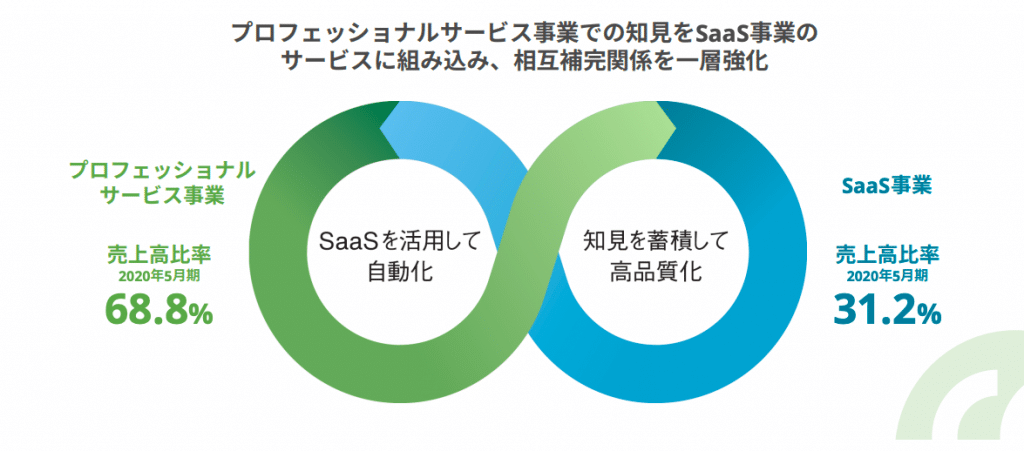

フィードフォースは、2つの事業セグメントで計6つのサービスを運営しています。

事業セグメントは、クライアントの広告の運用支援を行う「プロフェッショナルサービス事業」、クライアント自身が自ら広告運用ができるようにクラウド上でシステムを提供する「SaaS事業」に分割されおり、売上比率は、おおよそ3対1の割合です。

売上比率に注目してください!

SaaS企業でありながら実際は広告コンサルの色合いが非常に強い点がフィードフォースの特徴であり、toB向けのシステム会社とは事業モデルが全く異なります。

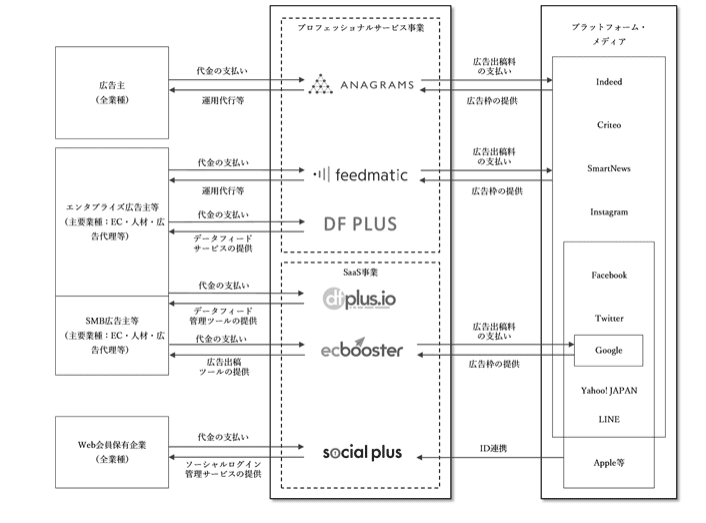

「プロフェッショナルサービス事業」に分類されるサービスとしては、リスティング広告の運用支援を専門に取り扱う「ANAGRAMS」、前述したデータフィード広告の運用支援を行う「feedmatic」、データフィード広告の運用そのものを代行する「DF PLUS」が主要なサービスです。

一方、「SaaS事業」に分類されるサービスとしては、EC事業を運営する企業向けのショッピング広告の運用に特化した「ecbooster」、広告主が自らデータフィード広告を運用するためのツールを提供する「df plus.io」、SNSやGoogleアカウントなどのアカウント機能を利用したマーケティング戦略のためのツールである「social plus」などが主要なサービスとして展開されています。

フィードフォースのビジネスモデル

以下の図は、フィードフォースのビジネスモデルを図式化した事業系統図です。

FRONT LINEでは、BtoBのSaaS企業のサービス内容やビジネスモデル、主要なKPIなどを中心にご紹介していますが、

フィードフォースは、広告代理店の色合いが非常に濃いことが特徴となります。

広告サービスの色合いを強く残しているため、ソフトウェア系のBtoBビジネスでは定番である「開発→営業→CS」という構図のビジネスモデルではありません。

どちらかといえば、プラットフォームメディアと広告主の中間に立つ広告代理店のビジネスモデルに非常に近いモデルとなっています。

一見、競合になりそうな広告代理店でさえフィードフォースのシステムを使っている点が興味深いですね。

広告代理店だけど広告代理店にSaaS売ってるみたいな(笑)

フィードフォースのターゲット/課金モデル

ターゲット

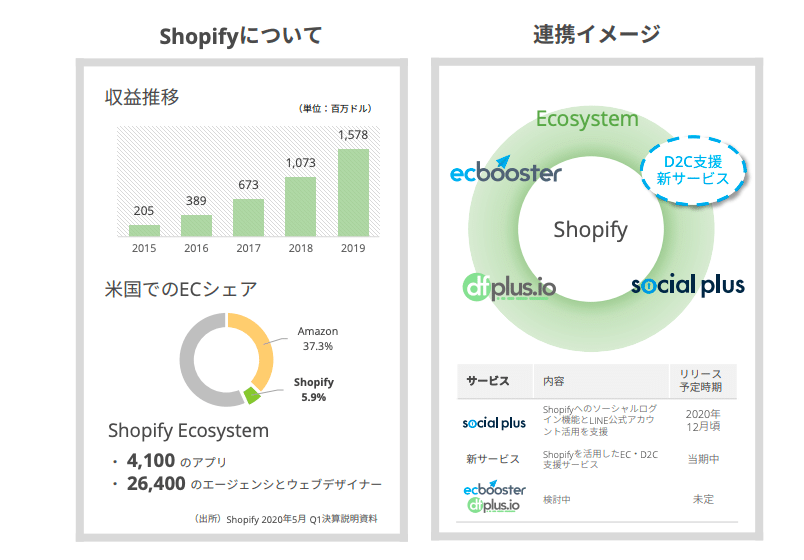

フィードフォースは、2020年5月期の通期決算説明会のなかで、2022年5月期以降の成長を見据え、DXとECの2軸の領域で成長戦略を打ち出すことを発表しました。

EC支援の領域では、大きな動きとしてShopifyとの連携機能を開発する方針であることが説明されており、2020年12月時点でsocial plusでは、ShopifyとLINEを連携したCRM施策が実施されています。

Shopifyは、近年話題となっているD2Cの分野に非常に相性の良いSaaSです。米国では既にECシェアの5.9%(2020年5月期 1Q時点)がShopifyのサービスであり、「Amazonキラー」という異名でも知られる企業です。

D2Cと相性が良いShopifyは、日本でも徐々に浸透しつつあり、導入事例としては、完全栄養食のメーカーである「BASE FOOD」、金沢カレーの専門店として有名な「ゴーゴーカレー」などに導入されています。

このような流れから、フィードフォースのクライアントとしては、D2C系のEC企業が今後増加することが予測されるでしょう。

フィードフォースの将来的な成長戦略の2軸目は、DX(デジタルトランスフォーメーション)の領域です。

当メディア、FRONT LINEで紹介する数々のSaaS企業は、「人事業務」「経理業務」「営業」など各業務や「医療」「不動産」「EC」などの各業界のDXを目指したサービスを運営しています。

これらの企業と同様にフィードフォースもDX領域の強化を掲げていますが、フィードフォースの特徴は、元々事業の中核に据えていた広告業界やマーケティング業務のDXに加え、Sales Forceの導入なども含め、領域にとらわれないDX支援の展開を計画している点です。

このように、複数のツールを組み合わせることで、企業は自社が所有するデータを資産として運用することができるようになり、マーケティング領域だけでなく、セールス領域の優位性の獲得やDXを推進することを目指すことができます。

将来に向けた動向を見ると、中長期的には広告コンサル色よりもよりSaaS色が強まることでしょう。

特に、Shopifyは急速な勢いで成長しており、日本で本格的に浸透する頃には独り勝ち状態になっているかもしれません!

課金モデル

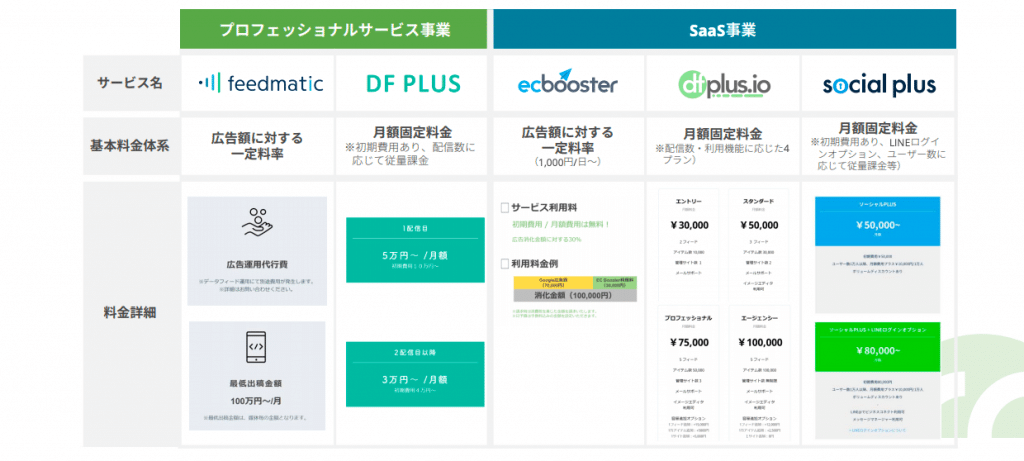

フィードフォースが運営するサービスの料金体系について説明します。

表にはありませんが、プロフェッショナルサービス事業に分類される「ANAGRAMS」が運営する業務は、リスティング運用の代行業務を中心としたマーケティング支援業務ですが、料金としては月額30万円〜のサービスとして運営されているサービスです。

フィードフォースのサービスは、投下した広告額に応じて一定の割合を計上する料金体型と、月額固定料金であるサブスクリプションのモデルで運営される2つの料金形態に分類されますが、サービスごとに課金モデルが異なるため、導入をご検討の際は、詳細を確認しましょう。

フィードフォースの主要KPI

プロフェッショナルサービス事業

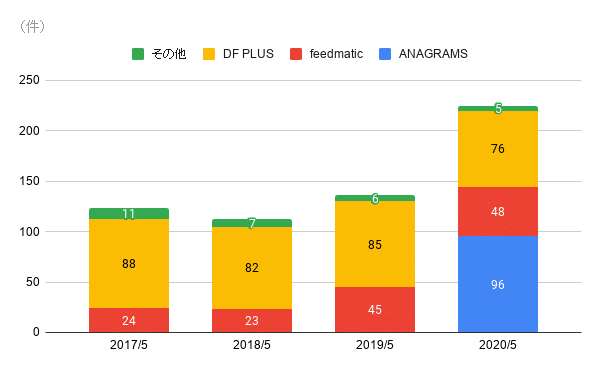

導入企業数の推移

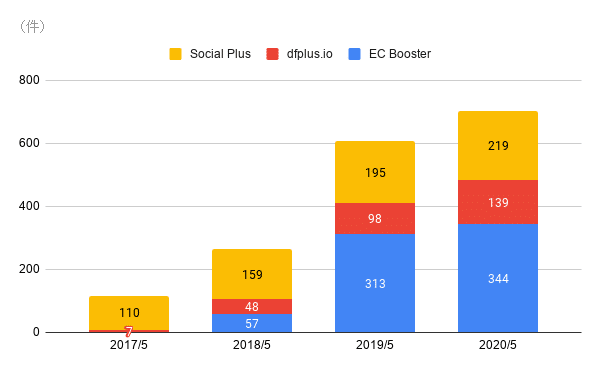

以下の図は、プロフェッショナルサービス事業の導入企業数の推移です。

この事業セグメントは現在、会社の売上の7割弱を占めるサービスとなっており、2020年1月にアナグラム株式会社を連結子会社化し、急速な勢いで成長しました。

なお、2020年5月期の導入企業件数は225件です。

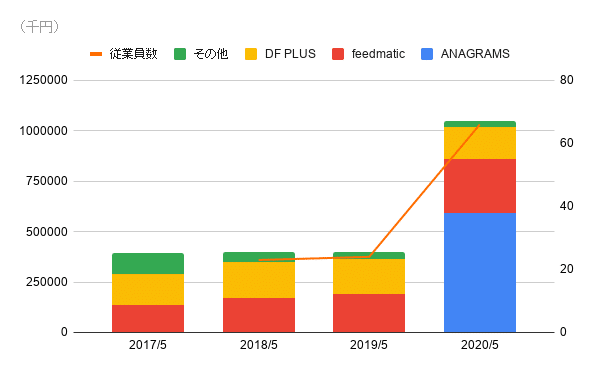

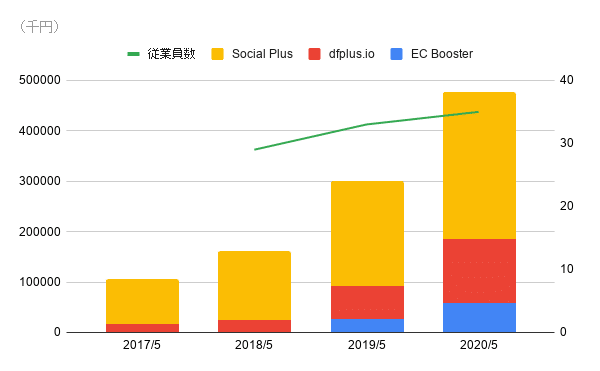

売上と従業員数

以下のグラフは、フィードフォースが運営するプロフェッショナルサービス事業のセグメント売上と従業員数を表した図です。

売上は、2017年5月期と比較すると2.6倍以上増加していますが、2019年5月期までは概ね横ばいであり、ANAGRAMSの加入によって大幅に上昇しています。

ターニングポイントは間違いなくアナグラムの子会社化ですね。

ちなみにアナグラムの社長である阿部さんは、sem_masterとしてTwitterのインフルエンサーとしても有名な方です!興味深い内容をよくツイートしているので是非チェックしてみてください。

SaaS事業

導入企業数の推移

以下の図は、SaaS事業の導入企業数の推移です。

SaaS事業のサービスは、702件の企業で導入されています。(2020年5月時点)

SaaS事業で展開されているサービスの導入件数は、プロフェッショナルサービス事業の導入件数の3倍以上であり、アナグラム加入前までは成長率でも大幅にリードしていました。

一方、SaaS事業のサービス導入件数がプロフェッショナルサービス事業よりも圧倒的な数であるにも関わらず、セグメント売上に関しては30%強しかありません。

これは、これらのサービス単価が相対的に低いことを示しています。

また、このような指標からは、「コンサル事業で単価ボリュームを獲得しSaa事業でサービスのスケールを狙う」というフィードフォースの経営の意図を予測することが可能です。

売上と従業員数

売上と従業員数の関連性を見ていきましょう。

近年、急速に導入件数を伸ばしており、将来性からも目玉のサービスであるEC Boosterは、件数に対して売上は多くありません。

言い換えると、これは単価が安いということを示しています。

そして、このような面からも、EC Boosterのターゲットは、中小企業や個人事業主など事業規模の大きくない顧客も対象としたサービスであることがわかります。

SaaS事業は、直近4期でプロフェッショナルサービス事業が終始黒字で計上されていた一方、2019年5月期まで赤字でした。

しかし、今後のDXやECの戦力から想定するとSaaS事業への投資は必要不可欠であり、投資領域として非常に重要な事業セグメントです。

コスト分析

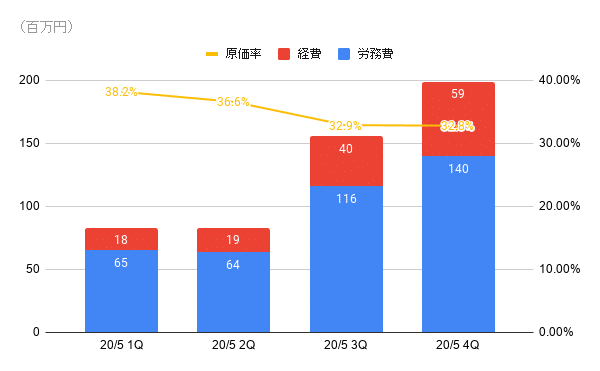

原価率の推移

以下は、フィードフォースの原価の推移を表した図です。

科目としては、労務費と経費で計上されていますが、この合計が売上原価となります。

同社の原価率は、元々40%を切っていましたが、2020年5月期3Q目からアナグラムが加入したタイミングで原価率が下がり、経営効率がより改善されています。

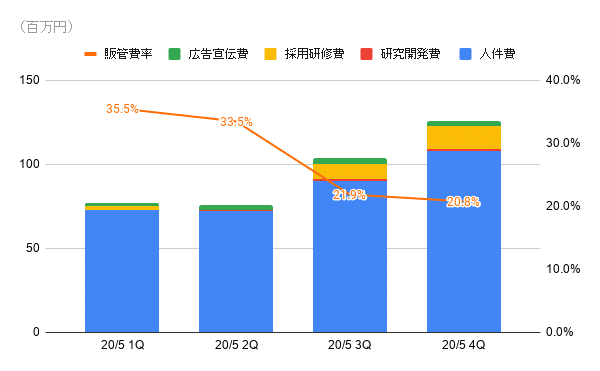

販管費の推移

以下の図は、販売管理費の推移と売上あたりの販管費率を表した図です。

ここではフィードフォースがSaaS企業らしからぬ数値をみることができます。

それは、広告宣伝費が低いことであり、費用に対して非常に低い広告宣伝費を投下しています。

一般的に「SaaS=広告宣伝費を大量に投下する」という表現が過言ではないほどSaaS企業は多額の広告宣伝費用を費やすため、

売上あたりの広告宣伝費が20%を超える企業も珍しくないほどです。

また、こちらもアナグラムの子会社化と連動して販管費率が20%に迫るなど経営効率が大きく改善されています。

冷静に考えて人件費と販管費含めて20.8%とかヤバいですよね。

経営効率高すぎる、、、、、

飛躍したポイント

ここまでの記事で、フィードフォースのセグメント別の売上やコスト分析を行いましたが、この企業の最大の飛躍ポイントは、2020年1月のアナグラムの連結子会社化です。売上の大幅な上昇、収益化の大幅な前進、経営効率の飛躍的な改善は、全てアナグラムの子会社化と期を同じくしています。

また、通常、SaaS企業は「開発・セールスマーケティング・CS」のいずれかの部分に重きを置くことで「開発力の強いSaaS企業」、「営業力の強いSaaS企業」、「CSが充実していてLTVの高さやチャーンレートの低さに強みがある企業」の3つに大別されますが、フィードフォースはそのどれでもありません。

フィードフォースの最大の強みは、「マーケティング領域におけるSaaSとコンサルの融合」です。またどちらかと言えば、広告戦略の運用コンサルとして吸収したノウハウをSaaS開発へ生かしている側面があるため、広告代理店としての側面が先行しているといえるでしょう。

まとめ

今回の記事では、マーケティング領域のデジタル化・DX事業を中心に手がけるSaaS企業、フィードフォースの決算情報を大解剖しました。先述したとおり、広告代理店としての色合いが強く、ビジネスモデルや決算書の内容もほぼ広告代理店にかなり近い印象でした。

今後このように、自らの元々の本業をSaaS化し、「本業×SaaS」というハイブリットな事業モデルで運営される企業は次第に多くなると考えられます。なぜなら、ノーコード・ローコードなどの普及によってシステム開発そのものの敷居が下がっているからです。

プログラミング言語の専門性の高い知識がなくても誰でも、簡単にシステムを開発できる世の中はもう訪れています。

公認会計士や税理士の方が、ノーコード開発アプリを使ってfreeeやマネーフォワードのようなシステムを自らの手で開発してしまってもおかしくない世の中はすぐそこであると考えられます。

読者の皆さん、もし何か得意分野や専門分野をお持ちであれば、それをシステムに変えてお金を稼いでみませんか!?

株式会社FLUEDではBtoBのマーケティングにお悩みの方へ、無料のオンライン相談会を実施しております。

数多くの企業様をご支援してきた経験からBtoBマーケティングに関する質問、疑問にお答えいたします。

2021.01.31

2021.01.31 2025.09.28

2025.09.28